如果DeFi用户想要更好地管理加密资产以提高风险调整后的回报率,他们应该拥有什么样的“工具箱”?

DeFi应具备哪些功能模块《理解DeFi的关键视角》(2020年第80期)梳理了六项基本财务功能:支付和结算、资源聚合和股权分割、跨时间和空间的资源转移、风险管理、提供信息和解决激励问题。

本文继续从DeFi用户需求的角度讨论这个问题。考虑一个DEFI用户,希望更好地管理他的加密资产,以提高风险调整后的回报。他应该有什么样的“工具箱”?本文提出了以下功能模块:

- 获取稳定收益,包括存币和 Staking;

- 风险敞口切换,以 DEX 为代表,特别是 AMM;

- 放大风险敞口,包括 DeFi 借贷,DeFi 杠杆做多、做空,以及 DeFi 期货和远期,但 DeFi 掉期意义不大;

- 非线性风险敞口,以 DeFi 期权为代表;

- 风险敞口 Token 化。

此外,还有两个基本的功能模块:1.预言机;2.抵押品充足性监控和清算。

获取稳定收益——存币和 Staking

当DeFi用户的流动性需求和风险偏好不高时,他们可以通过货币存款和STARKING获得稳定的收入。STARKING收益来自参与POS公链共识算法获得的封锁奖励。现金存款收入来自借款人支付的利息,这需要结合DFI贷款来理解。

DeFi(2020年第31号)的基本模块和风险分析框架、叠加风险和解决方案(2020年第50号)和DeFi的利息理论(2020年第74号)讨论了这一问题。

风险敞口切换——DEX

当DeFi用户期望其他加密资产能够提供比其当前头寸更高的风险调整回报时,他们可以通过DEX调整头寸。AMM是目前最受关注的DEX方案。

从Uniswap发展去中心化式交易所(2020年第69期),将自动做市商(AMM)引入中心化式交易所的可行性和方案(2020年第71期),通过市场机制解决波动性损失造成的不可持续的AMM问题(第77期,2020年)可持续自动化做市商(Samm)计划(2020年第86期)讨论了这一问题。

放大风险敞口——DeFi 借贷,DeFi 杠杆做多、做空,DeFi 期货和远期

当DeFi用户期望某一加密资产可以提供更高的风险调整回报,但不想调整其当前头寸时,他们可以通过DeFi贷款和DeFi杠杆进行多头和空头操作来扩大其风险敞口。为便于讨论,以下假设用户持有大量加密资产,并希望获得另一加密资产的公开。

DeFi 借贷

DeFi贷款的核心步骤是:

- 在初始时间(记录为时间0,下同),用户以X中的X作为抵押品,借出y中的y。

- 在未来的时间t,用户将偿还y/y(加上利息)并释放X/X。

上述两个步骤看似简单,但它们构成了下一步分析的基础,因此有必要对其进行详细解释。

首先,抵押、释放、贷款和还款都体现在用户地址和托管地址之间的智能合约操作中。这一点的重要性和应用将在后面讨论。

其次,《理解DeFi的关键视角》(2020年第80期)强调,公链是一个去信任链接,公链地址不能成为真正的信用主体,所有贷款都需要依赖过度抵押。

假设当x用作借贷y的抵押品时,折减为H*。假设在初始时间,X和Y(法定货币或比特币,下同)的市场价格分别为PX(0)和py(0),则

此外,在DeFi贷款到期前的每个时刻,DeFi贷款平台都应监控超额抵押条件是否得到满足:

一旦超额抵押条件(2)在特定时间未满足,DeFi贷款平台将启动抵押品清算,出售x作为抵押品,购买y作为抵押品,以确保贷款的安全性。抵押品清算可以采取拍卖的形式,通过价格折扣吸引套利者参与;它可以是中心化的,也可以是去中心化的。

第三,在DeFi借贷中,用户不仅将风险敞口维持在x数量的x,还通过借贷获得y数量的y风险敞口,体现了放大风险敞口的目的。

DeFi 杠杆做多

有许多方法可以实现DeFi操纵杆的长位置。接下来,让我们举两个例子。

首先,在DFI贷款的步骤1之后,用户购买数量py(0)*y/PX(0)的X和借出数量y的y。如果建立了(1)个介质,则用户拥有的X数量变为

以上是使用DeFi杠杆进行更多操作的最简单方法。如果它被理解为ETH,它将被理解为Dai,这是通过makerdao生成长ETH的机制。

其次,考虑以下操作:

- 在初始时间,用户放大Lgt;双重杠杆,即借入X of(L-1)*X,购买y of y,并将这些y用作杠杆贷款的抵押品;

- 在未来的时间t,在用户出售全部或部分Y并偿还X(L-1)*X(加上利息)后,剩余的是他自己的净收入。

一开始,,

假设发为h**。在DeFi杠杆长期到期前的每一刻;或=t,DeFi杠杆长平台应监控是否满足超额抵押条件:

一旦超额抵押条件(5)在特定时间未满足,DeFi杠杆长平台将启动抵押品清算(抵押品清算机制类似于DeFi贷款部分,无需重复讨论)。下同),出售y作为抵押品,购买x以偿还用户所借(L-1)*x数量的x(包括利息)。如果贷款的本金和利息已结清,则在偿还贷款后,将归还给用户。需要注意的是,用户可能无法收回*的本金投资(即X数量的X)。

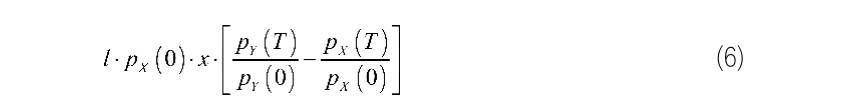

如果没有抵押品清算事件,则在时间t,用户杠杆的净收入为(假设不考虑贷款利息,下同):

(6) 经济意义非常清楚。DeFi杠杆有三个收入来源:1.投资本金;2.杠杆比率;3.长期目标超额收益率:

DeFi 杠杆做空

也有许多方法来实施DeFi杠杆短路。接下来,让我们举两个例子。

首先,在DeFi借贷的第1步之后,出售所贷y数量的y,并在时间t以较低的价格从市场上购买相同数量的y,以偿还贷款本息并解除抵押。假设不考虑贷款利息且(1)已确定为中等,则用户卖空的净收入为:

(7) 研究表明,卖空交易的收益来源有两个:1.投资本金h*PX(0)*x;2.卖空标的物价格下跌1-py(T)/py(0)。

其次,DeFi操纵杆长部分的第二个示例是,当操纵杆为长y时,它实际上是短x,因此将不重复描述。

DeFi 期货和远期

上述放大风险敞口的例子需要买卖新兴商品。在主流金融市场,期货和远期是通过杠杆获得风险敞口的更方便的方式。期货和远期都承诺用户将在约定的未来时间以约定的价格购买或出售约定数量的资产。期货是在场内交易的标准化衍生品,而远期是可以个性化设计的场外衍生品。在期货交易中,用户需要向交易所提供保证金;在远期交易中,双方都需要提供抵押品,以减轻交易对手的信用风险。期货和远期抵押品的保证金应根据资本价格的波动进行调整。期货和远期的杠杆作用反映在名义本金与保证金或抵押品的比率上。由于保证金或抵押品的金额大致等于名义本金乘以资产价格的波动范围,因此期货和远期的杠杆率可能非常高。换句话说,在主流金融市场中,用户可以用较小的资金利用较高的风险敞口。

相反,DeFi期货和远期的杠杆效应并不显著。让我们先来看一个长期的例子。假设交易的一方(可称为“承销商”)承诺另一方(可称为“用户”)在未来时间t购买X的X和y的y。为了保证交易双方未来的履约能力,承销商需要提前将X数量的X转移到托管地址,用户也需要提前将y数量的y转移到托管地址。因此,承销商和用户相当于提供全部抵押品,不会受到X和y价格波动的影响,但用户的杠杆效应要弱得多。

与DeFi期货类似,用户提供全额保证金,杠杆效应较弱。如果DeFi期货想要支持二级市场交易,它涉及风险敞口的标记化。这一问题在下文中突出说明。

非线性风险敞口——DeFi 期权

在上述关于DeFi贷款、DeFi杠杆多头和空头以及DeFi期货和远期的讨论中,杠杆风险敞口是线性的,这可以从相关公式中看出。

德尔菲期权可以实现非线性风险敞口。在DeFi看涨期权中,承销商向用户承诺用户将来可以购买x数量的x和y数量的T,但如果价格不理想,用户无法行使该权利。显然,用户在时间t行使权利的条件是PX(t)*Xgt;py(T)*y。用户在任何时候的净收入为:

(8) 显示非线性曝光的含义。需要注意的是,(8)可以被视为看涨期权和看跌期权,因此没有必要专门讨论德尔福看跌期权。

期权的杠杆比率反映在名义本金和期权溢价的货币上,期权溢价取决于期权的定价。主流定价方法也可用于Delphi期权。《DeFi 预言机和套利机制》(2020年第76期)讨论了去中心化预言机 nest中涉及的期权定价。

但是,与DeFi期货和远期一样,为了保证DeFi期权交易双方未来的履约能力,承销商需要提前将数量转移到托管地址,用户也需要提前将数量转移到托管地址。对于用户来说,Delphi选项的杠杆效应也很弱。

在主流金融市场,标准化期权可以在市场上交易。如果DeFi期权用于支持二级市场交易,它还涉及风险敞口的标记化。

到目前为止,本文讨论了衍生工具,如DeFi期货、远期和期权。在这些DeFi衍生品中,由于公链中的地址不是真正的信用主体,交易对手信用风险只能通过全额抵押品或保证金来缓解。这使得衍生品的杠杆效应弱于主流金融市场。

最后,应该指出的是,在主流金融市场中,互换或互换也是衍生工具的一个主要类别,尤其是利率互换。在DeFi生态学中,讨论互换没有什么意义,互换可以被视为一系列长期组合,分析起来并不复杂。

风险敞口 Token 化

风险暴露的标记化在许多方面对DeFi具有重要意义。首先,上述关于DeFi贷款、DeFi杠杆的长短、DeFi期货和远期以及DeFi期权的讨论是在点对点交易机制下进行的。然而,在实践中,为了实现规模经济和提高流动性的集约利用,**使用相同的条款对交易进行分组。这样,需要一个“符号”来表示属于每个用户的共享。

其次,出于各种原因(如流动性需求),用户可能需要在DeFi贷款、杠杆头寸、期货、远期和期权到期之前转移其风险敞口。这涉及到相关抵押品和未来支付义务的“打包”转移,这需要首先将风险敞口标记化。鉴于过度抵押品条件的普遍存在,风险敞口的标记化有助于提高抵押品使用的效率。

第三,在风险敞口标记化之后,即使是在DEX上交易也将有助于为DeFi生态提供流动性,并促进价格发现和市场透明度。这将很好地促进DeFi的生态发展。

风险敞口标记化基于智能合约和托管地址的应用,这也反映了DeFi和主流金融市场之间的关键差异。一般来说,风险敞口标记化的关键是将风险敞口的相关术语“封装”到“同质”标记中,以便标记的转移不涉及标记的内部结构。接下来,使用上面的示例来说明。

DeFi 借贷

在第1步之后,用户在托管地址中获得一系列作为抵押品,并获得以下DeFi借记和贷记代币:

If 时刻从 Token 地址转数量的至托管地址

从托管地址转数量的至 Token 地址

End

销毁 Token

就风险敞口的标记化而言,DeFi杠杆多头和空头与DeFi贷款类似,因此不会重复。

DeFi 期货和远期

在提供一定数量的外汇作为抵押品后,用户将获得以下DeFi期货/远期代币:

时刻从托管地址向承销方地址转入数量的 时刻从托管地址向用户地址转入数量的 销毁Token

DeFi 期权

在提供一定数量的DeFi选项作为抵押品后,用户将获得以下DeFi选项代币:

If 时刻,Token 代表的权利被执行

从托管地址向承销方地址转入数量的

从托管地址向用户地址转入数量的

Else

从托管地址向承销方地址转入数量的

从托管地址向用户地址转入数量的

End

销毁 Token

从上面的例子可以看出:首先,代币可以在不同的用户之间进行转移,转移后只需要对“代币地址”进行相应的调整,托管地址可以看作是一个全局变量;第二,风险暴露的标记化本质上封装了未来的支付需求;第三,除了使用智能合约外,多重签名技术还可用于管理托管地址,以标记风险敞口。

风险敞口标记化的逻辑也可以在现实中找到。例如,抵押购买房屋后,房屋产权处于抵押状态,买受人的取得实际上是一种代币:

If Token 持有者按约定还清贷款本息 房屋产权抵押登记注销 Token 持有者获得完整的房屋产权 Else 银行获得房屋产权 End

房屋交易伴随着房产证的变更和抵押权的调整,这本质上是代币交易的一个组成部分。