前言

在宏观经济层面,美联储7月的联邦公开市场委员会会议维持基准利率和债券购买规模不变,符合市场预期。美联储主席还表示,目前的就业水平和通胀数据不支持加息。然而,美联储讨论了减量(减少债券购买)的条件,认为有一些迹象,但实质性要求没有得到满足。因此,有必要密切关注8月份的声明(杰克逊厅会议)。

7月,BTC和ETH在交易所的货币退出趋势更加明显。BTC累计货币支取超过6万,ETH超过100万,表明市场基金仍处于底部。

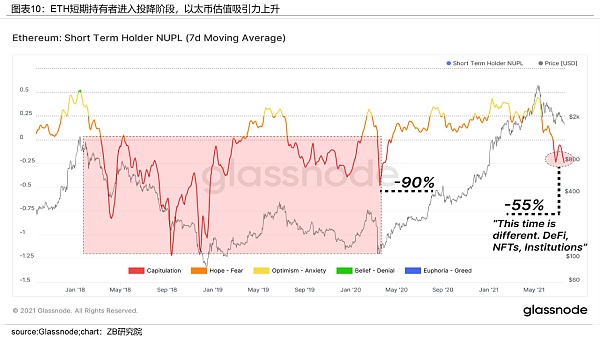

BTC链上的估值指标SSR、sth mvrv和NVT都反映出市场在7月份被极度低估,市场上存在良好的买入价格和机会。ETH中长期投资者的比例逐渐增加,nupl指数反映短期投资者也有低度退让和离场的迹象,市场触底的概率大幅增加。

7月份机构头寸变动相对平稳,公司和基金等主要机构的头寸在7月份保持稳定。

算力市场已基本停止下滑,但矿工出海部署仍相对缓慢,因此算力的恢复并不顺利。目前,已从7月初的80 eh/s左右增加到120 eh/s左右。随着算力的恢复,在7月31日的政策压力后,挖矿难度也**增加,这对市场具有积极的信心提振作用。纵观历史,每次挖矿难度急剧下降时,都是抄底的好时机。

由于64000美元左右的巨大交易量,本报告认为64000美元不是主要的航运头寸。当比特币在7月份跌至近30000美元时,大量资金流入鲸鱼钱包,交易所的货币支取趋势显著增加。我们认为主力对未来市场仍持乐观态度,并正在触底。预计约30000美元将成为这一轮调整的中长期支持领域。

1、 宏观环境

有迹象表明债务购买有所减少,但预期条件尚未达到。现在提高利率还为时过早。

在7月的联邦公开市场委员会会议上,美联储将联邦基金目标利率保持在0-0.25%不变,债券购买规模保持不变,符合市场预期。联邦公开市场委员会声明中最大的变化是增加了“经济在减少债券购买的目标方面取得了进展,委员会将在下次会议上继续评估这一进展”。这一声明**出现在会议声明中,反映了美联储的观点,即削减量的条件正在变得越来越成熟,但目前还不够,还需要等待一段时间,这可以看作是美联储关于削减量的简报。

总结美联储7月份的利率会议,认为降低货币政策的条件是有利的,从长远来看有一定的迹象。然而,美元满足实质性要求的条件离实现充分就业和通胀目标只有一步之遥。通货膨胀的措辞没有改变。增加了“通货膨胀过程”的描述,以说明它目前尚未进入“通货膨胀过程”,这与“暂时通货膨胀”相对应。就业市场的措辞没有太大变化,鲍威尔仍然对就业市场表示了强烈的信心。不要担心三角洲疫情,这表明“一波比一波弱”。

根据这份报告,考虑到当前美国经济基本面有收紧货币政策的环境,而且美联储的声明没有方向性变化,因此仍然不应低估8月至9月释放taper预期的可能性。因此,我们需要密切关注美联储8月份的声明。但目前,减少债券购买仅处于套利阶段,加息仍为时尚早。

2、 链上数据

1、交易所充提

(1)BTC交易所流量

7月,中心化交易所比特币储备余额大幅波动,呈现波动性下降趋势。7月1日至7月10日,净流出(净提取),净流出38000件。7月10日至7月19日,交易所BTC准备金余额突然上升,coinbase交易所净流入接近3万,交易所BTC准备金余额连续数日徘徊在250万左右。自7月27日以来,该交易所的储备余额迅速下降,净提取了6万多枚硬币,这些硬币在未来几天内呈下降趋势。截至7月31日,所有中心化交换机的BTC准备金余额为245万,较5月份环比下降2%。

a6021交易所BTC准备金余额下降与低水平集资密集有关。市场主力故意压盘制造恐慌,巨鲸在接近30000美元的价格下密集买入。在过去五周内,100btc-10000btc的总仓位增加了130000 BTC,仅在过去10天内就购买了40000 BTC。

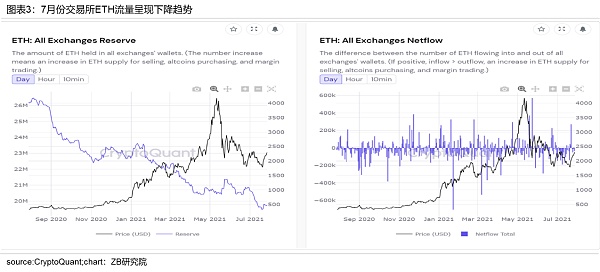

(2)ETH交易所流量

七月份,交易所ETH储备余额整体呈下降趋势。7月,交易所ETH准备金余额从2062万降至1973万,结束了一个多月来货币提取放缓的趋势。

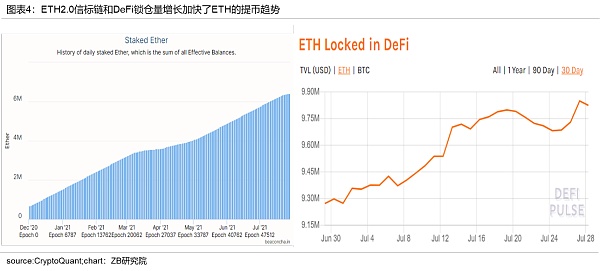

以太坊2.0信标链存款合同承诺以太坊在7月份增加了40万,而锁定在DeFi中的以太坊数量在7月份增加了53万。DeFi和beacon chain质押金额的增长加速了ETH退出交易所的趋势。

2、链上指标

(1) BTC链上指标

稳定币供应比率(SSR)指标,也称为“稳定币供应指数”,是BTC市场价值与稳定币总市场价值的比率,可用于反映市场资金的充足性。

当比特币徘徊在30000美元左右时,该指数降至8,即BTC的市值约为稳定币总市值的8倍。该指数创下近一年来的新低,处于去年10月牛市开始前的水平。比率越低,市场货币越稳定,BTC的市场价值越高,市场上的“子弹”越多。

MVRV(市场价值与实现价值),即头寸的市场价值与实现市场价值的比率。已实现市值是指投资者在链上移动时的市值(实现),反映了市场中所有在链上移动的投资者的平均价值,也可以视为在链上移动的公允价值或平均价值。

当头寸的市场价值高于所有投资者链中移动平均值的平均值时,表明估值开始上升。当市场价格达到一定水平时,表明当前市场价格远高于代币转移到投资者链时的平均价格。估值越高,泡沫越大,就有下跌的风险。

当头寸的市场价值低于链上所有投资者的平均价值时,表明估值逐渐降低。当它降低到一定程度时,表明当前市场价格远低于投资者在链上转移代币时的平均价格。估值较低,底部更有可能被证实。

Sth mvrv指短期持有人的mvrv值。短期持有者的一个非常明显的特征是,当市场好的时候,他们会贪婪地涌入,当市场坏的时候,他们会恐慌和投降。因此,短期持有者的MVRV值具有明显的尖峰和低谷。当STH-MVRV高于2时,代表市场泡沫的高价值。低于1时,输入低估。当它低于0.75时,意味着它被严重低估。目前接近0.75,表明目前短线投资者已遭受严重损失,或逐渐退出市场,导致其持仓市值下降至极低水平,探底概率极高。

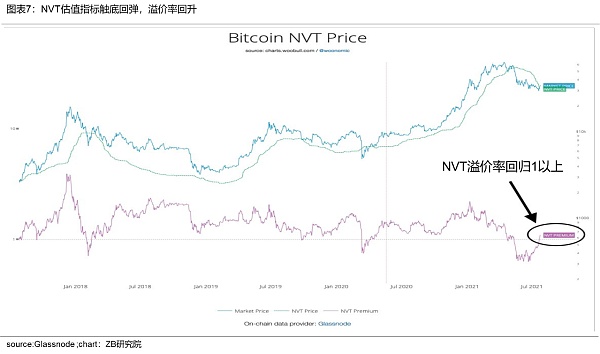

NVT指数是比特币的相对估值指数,其原理类似于股票的市盈率估值方法。NVT比率是指比特币市值与通过链转移的比特币数量的美元价值之间的相对比率,即比特币市值除以链转移金额的美元价值,类似于股票市值与净利润的比率(P/E比率)。

该指标用于反映比特币的市场价值超过链上转移价值的倍数。当倍数较低时,表明比特币的市场价值更接近比特币网络的使用价值,比特币的价值被低估;相反,当比特币的市场价值高于链上传的价值时,则表明比特币被高估。

当指数低于1时,表示比特币进入低估区。每次它进入低估区,都是一个好的买入期。从5月到7月,比特币一直低于1,市场被严重低估。目前,NVT价格与比特币价格之比(溢价率)已触底反弹至1以上,市场正逐步从低迷中复苏。

(2) ETH链上指标

自去年以来,ETH锁定的智能合约一直保持上升趋势。到目前为止,以太坊超过25%的总发行量已锁定在以太坊智能合约中,约有950万份。

由于智能合约中锁定的ETH大多承诺提供流动性,因此大多数ETH已签订贷款协议,如AAVE、maker、compound和其他项目。这部分锁定头寸的ETH流动性较差。因此,锁定头寸的增加将减少二级市场的抛售。

与此同时,交易所的ETH数量也在下降。中心化交换中剩余ETH代币的减少对ETH的供需关系起到了积极作用。

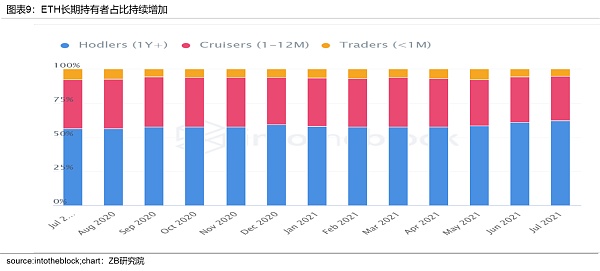

就ETH代币的持有人结构而言,长期持有人(持有1年以上)的比例正在稳步上升。在过去12个月中,长期持有人的比例从56.38%上升到62.18%。即使在过去两个月急剧下降的情况下,长期持有人的比例也连续两个月上升。

长期持有人比例的增加主要是由于DeFi的繁荣和DeFi生态的繁荣,这催生了对质押/流动性挖矿和套利的需求。即使ETH代币不在二级市场交易,也能获得良好稳定的收益,这表明这些投资者在一定程度上对以太坊生态持乐观态度。

短期持有人的相对未实现损益(sth nupl)表明短期投机者已进入退保阶段。指数值介于-1和1之间。当该值为正值时,它反映短期持有人的头寸通常是有利可图的,否则它代表亏损。在最近的下跌中,sth nupl继续下跌,表明其从2月到4月基本进入亏损状态。

该指数有助于判断短期市场热度。当指数处于极端状态时,表明短期持有人的参与热情也处于极端状态,极端乐观或极端悲观。这些投资者的情绪热度往往是市场逆转的重要信号。

3.机构持仓

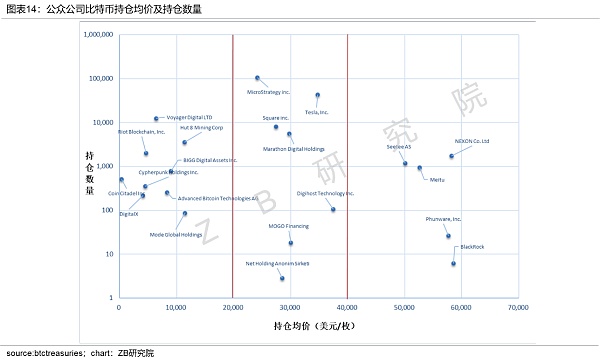

7月,全球各机构的头寸保持稳定,总头寸为147.48万比特币。其中,816000只ETF基金由国家政府持有,259000只由公务员持有,174000只由私营公司持有,215000只由上市公司持有。

基金机构的整体头寸在7月变化不大,7月底的头寸约为80万。这些基金包括3iq coinshares比特币ETF(btcq)、3iq(qbtc)、灰度比特币(GBTC)、ninepoint(BITC)、Osprey(OBTC)、目的比特币ETF-CAD(BTCC)、目的比特币ETF-USD(BTCC)。U) ,目的比特币ETF-美元分类账(BTCC。B) 、WisdomTree比特币ETP(wbtc)、21股比特币ETP(ABTC)、比特币追踪欧元(xe)、比特币追踪一号(XBT)、银河比特币ETF(BTCX.B)、银河比特币ETF(BTCX.U)、标志性基金实体比特币ETP(XBTI)、VanEck Vectors比特币ETN(VBTC)、Coinshares实体比特币(BITC SW)。其中,外汇基金总头寸为122600,约占所有基金机构头寸的15%。

上市公司发布的大多数头寸数据都有平均头寸价格。从数据分布来看,36家企业宣布持有比特币,其中26家宣布投入成本。26家企业中,9家企业的平均仓位价格在2万美元以下,7家企业的平均仓位价格在2-4万美元之间,5家企业的平均仓位价格高于4万美元。在平均仓位价格低于2万美元的企业中,大多数企业的职位从100到1000不等。平均职位价格为20000-40000美元的企业拥有最多的职位,包括MicroStrategy和Tesla拥有数万个职位,square和marathon digital group拥有5000多个职位

算力市场

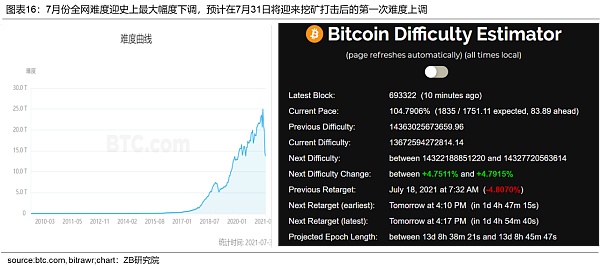

受中国监管政策的影响,比特币的网络算力骤降至;80EH/s;上下波动,比历史高点高出65%。

然而,由于难度调整机制的存在,7月3日比特币网络迎来了历史上最大的难度降低,网络难度连续四次降低。再加上在上海以外的挖矿市场逐步部署机器,比特币网络算力在7月份基本上停止了下降趋势。算力恢复的迹象已经出现,但目前,中国矿工机器的海洋尚未完全完成,外国矿场的部署也需要一段时间。因此,算力的恢复相对缓慢,呈现出震荡和微弱恢复的迹象。

截至本报告发布之日,比特币的算力已从118eh/s反弹至120eh/s以上。预计在7月31日,整个网络的难度将**增加,预计增加约4.7%。

7月,矿工的抛售强度有了很大改善,目前不愿抛售的情况更加明显。尽管中国矿工面临着对基本建设资金的需求,甚至是去杠杆化和营运资金的需求,这导致了他们钱包里的比特币被抛售,但从下表的数据中,我们没有看到矿工大规模、高频率抛售的迹象。上一次大规模抛售发生在6月中旬。此后,矿工钱包余额呈现上升趋势,向市场传达了矿工仍对比特币未来价格持乐观态度的信息。

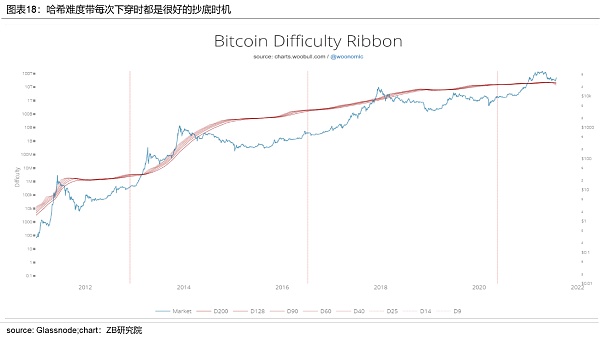

由于算力的下降,比特币的短期哈希难度带与长期哈希难度带相抗衡,这在历史上通常伴随着价格的下降。其核心逻辑是,价格下跌或外部不可抗拒因素导致矿工算力关闭。前者导致矿工因利润减少而主动出清,后者通常伴随着监管,监管也会导致市场恐慌,导致市场价格崩溃。

不管是什么原因,最终的结果都会反映在价格上。价格的下跌导致比特币估值吸引力的增加,这也意味着哈希难度带的下降通常意味着阶段性底部区域的到来。通过观察历史散列难度带与价格的关系,每次短期散列难度带通过长期散列难度带,都是底部区域。

由于中国比特币算力的比例长期保持在50%以上,这一轮的政策打击对缓解该地区比特币算力的过度中心化具有积极的作用。算力越去中心化,比特币网络就越安全,从长远来看,这将使比特币网络更加健壮。

3、 技术分析

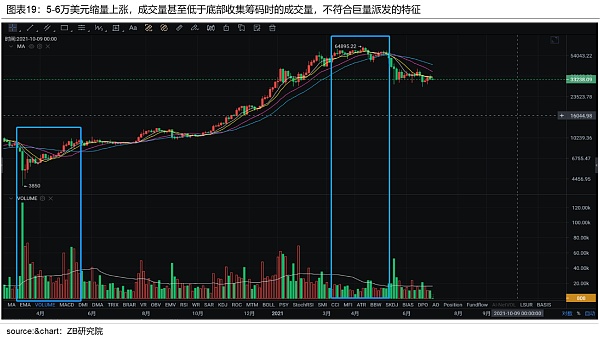

观察市场是否处于牛市顶部的一种方法是判断主力是否分配货物。通过观察交易量可以大致推断。在牛市结束时,主力在顶部附近大量出货,这反映在交易量和价格上。成交量大,表明主力正在利用这一形势分销芯片。如果是阶段性顶部,交易量不会扩大,表明市场没有足够的资金以该价格出售芯片,这更有可能是由于收缩上升和购买不足导致的市场调整。

在过去比特币高水平牛市的顶部,出现了交易量峰值的迹象,表明主力确实在顶部卖出了大量芯片,并离开了市场。然而,在这一轮的65000美元左右,市场交易量相当低,甚至低于在熊市底部收集筹码时的交易量。没有实质性分销的迹象,表明主力部队没有以这个价格大量发货

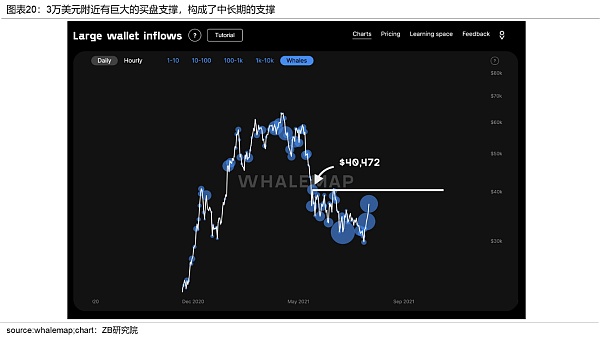

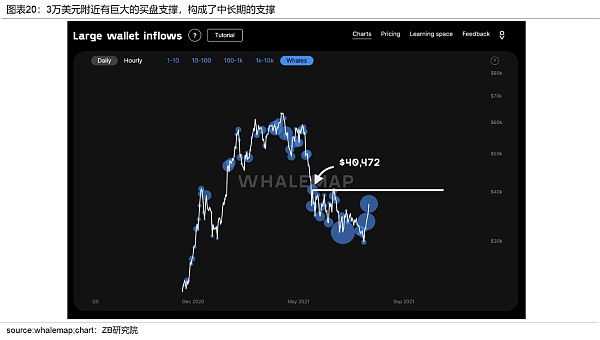

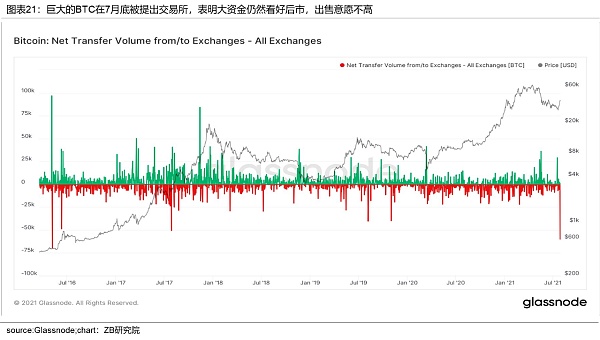

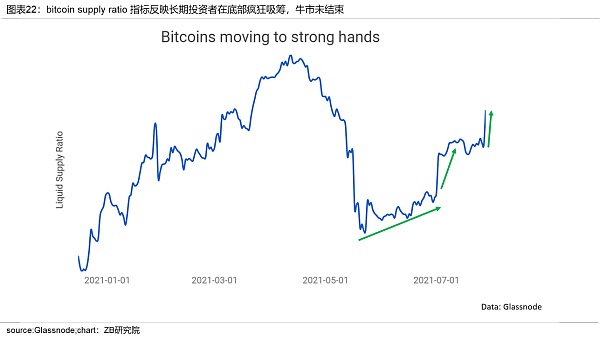

在线转账数据也反映出巨鲸正在筹集约3万美元的资金。当比特币跌至近3万美元时,有一笔巨额资金用于购买比特币,并在巨鲸的钱包地址中提及。下图(图20)中的气泡大小反映了流入巨鲸钱包的BTC量。越接近3万美元,巨鲸钱包的BTC流入就越大。7月29日,有超过60000次兑换取款,这是自2016年以来最大的一次单日取款;该指标是长期投资者持有的货币与短期投资者持有的货币的比率。当这一比率上升时,意味着长期资金正在收集筹码,而短期投机者正在离开市场。这些迹象表明,大基金仍对未来市场持乐观态度,其抛售意愿不高,因此在很长一段时间内,3万美元附近可能是底部支撑区。

综上所述,无论是市场交易量、交易链上的数据,还是交易所的货币提取数据,都不支持65000美元是本次牛市周期的顶部,而接近30000美元的区域可能是本周期的底部。

4、 报告结论

在宏观经济层面,美联储7月的联邦公开市场委员会会议维持基准利率和债券购买规模不变,符合市场预期。美联储主席还表示,目前的就业水平和通胀数据不支持加息。然而,美联储讨论了减量(减少债券购买)的条件,认为有一些迹象,但实质性要求没有得到满足。因此,有必要密切关注8月份的声明(杰克逊厅会议)。

7月,BTC和ETH在交易所的货币退出趋势更加明显。BTC累计货币支取超过6万,ETH超过100万,表明市场基金仍处于底部。

BTC链上的估值指标SSR、sth mvrv和NVT都反映出市场在7月份被极度低估,市场上存在良好的买入价格和机会。ETH中长期投资者的比例逐渐增加,nupl指数反映短期投资者也有低度退让和离场的迹象,市场触底的概率大幅增加。

7月份机构头寸变动相对平稳,公司和基金等主要机构的头寸在7月份保持稳定。

算力市场已基本停止下滑,但矿工出海部署仍相对缓慢,因此算力的恢复并不顺利。目前,已从7月初的80 eh/s左右增加到120 eh/s左右。随着算力的恢复,在7月31日的政策压力后,挖矿难度也**增加,这对市场具有积极的信心提振作用。纵观历史,每次挖矿难度急剧下降时,都是抄底的好时机。

由于64000美元左右的巨大交易量,本报告认为64000美元不是主要的航运头寸。当比特币在7月份跌至近30000美元时,大量资金流入鲸鱼钱包,交易所的货币支取趋势显著增加。我们认为主力对未来市场仍持乐观态度,并正在触底。预计约30000美元将成为这一轮调整的中长期支持领域。